« Est-il justifié d’interdire à plusieurs pharmacies de se regrouper pour vendre en ligne des médicaments ? », s’interrogeait, le 5 mars dernier, le Premier ministre dans un discours prononcé devant l’Autorité de la concurrence à l’occasion des dix ans de l’institution. Une question rhétorique à laquelle Édouard Philippe n’a pas tardé à apporter une réponse : « Les conditions de la vente en ligne de médicaments dans notre pays apparaissent trop restrictives [...], nous sommes sans doute allés très loin dans ce domaine. »

« Les conditions

de la vente en ligne

de médicament

dans notre pays sont

trop restrictives. »

Si l’ouverture d’un chantier sur ces questions, « en concertation avec les professionnels de santé, médecins, pharmaciens et avec les représentants des patients », a bien été commandée à la ministre de la Santé, il n’est pas du tout certain que les éventuelles mesures qui en découleront suffiront à redonner aux pharmacies en ligne françaises les moyens de lutter contre les géants européens du secteur auxquels des législations plus souples dans leur pays ont permis de prospérer très vite. Une croissance rapide qui a octroyé une taille suffisante à des opérateurs comme Shop-pharmacie ou Newpharma pour s’implanter sur le marché français.

La para ouvre le bal

Le 12 mars dernier, le groupe suisse Zur Rose qui se présente lui-même comme « la plus grande pharmacie de vente en ligne d’Europe » annonçait le rachat de la plate-forme de vente sur Internet de produits de santé Doctipharma, lancée en 2014 par le site d’information sur la santé Doctissimo et jusqu’ici propriété du groupe français Lagardère. Zur Rose dont le chiffre d’affaires en 2018 dépassait le milliard d’euros, en augmentation de près de 23 % sur l’exercice, prévoit d’intégrer Doctipharma à sa filiale espagnole acquise en août 2018, PromoFarma. En Espagne, cette dernière revendique 70 000 références et 5 000 marques de parapharmacie commercialisées et expédiées par 700 partenaires, fabricants ou pharmacies, tandis que Doctipharma affiche 15 000 références d’hygiène et beauté vendues par une centaine de pharmacies partenaires. Cette acquisition fait immédiatement suite au rachat, en février de cette année, du français 1001Pharmacies par le belge Pharmasimple pour un montant de 8 millions d’euros. Avec 30 000 références de parapharmacie et 500 000 visiteurs uniques par mois, la société montpelliéraine qui réalisait un chiffre d’affaires de 30 millions d’euros en 2017 représente un morceau de choix pour Pharmasimple qui ambitionnait, avant l’opération réalisée par Zur Rose, de devenir « le premier acteur de la parapharmacie en ligne en France avec […] plus de 1,3 million de visiteurs mensuels ».

Marché minuscule

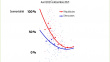

Doctipharma, 1001Pharmacies… si ces deux acquisitions de sociétés françaises par des acteurs étrangers ne concernent pour le moment que le secteur des pure players de la parapharmacie, elles sont symptomatiques du retard pris par les acteurs français par rapport à leurs homologues suisses, allemands, belges ou encore néerlandais et pourraient augurer d’un destin similaire pour les e-pharmacies françaises qui commercialisent des médicaments sans ordonnance (OTC). Pour mémoire, Zur Rose, dont le nom n’évoque pas grand-chose dans notre pays, est pourtant propriétaire de la pharmacie en ligne néerlandaise DocMorris, l’un des leaders en Allemagne, autrement connue pour être à l’origine en 2003 de la jurisprudence homonyme autorisant la vente de médicaments en ligne dans l’Union européenne. Dans le dernier rapport d’activité du groupe suisse, on peut même lire qu’en Allemagne, « la performance a été tirée par la vente à distance de médicaments non soumis à ordonnance ». De fait, outre-Rhin, presque 1 boîte sur 5 d’OTC est vendue sur Internet (17 %) en 2018… contre 1 % en France. Et le chiffre d’affaires hexagonal est de surcroît en recul de 20,5 % par rapport à 2017, selon les données Iqvia. Ici encore, les pharmacies en ligne françaises peinent à tirer leur épingle du jeu face à leurs concurrents étrangers et ne voient pas l’avenir sous les meilleurs auspices.

« La possibilité

de se regrouper

ne servira

probablement

à rien. »

Lorsque l’on demande à Cyril Tétart, pharmacien responsable du site Lasante.net et président de l’Association française des pharmacies en ligne (Afpel), comment se portent les entreprises françaises du secteur, sa réponse trahit la morosité ambiante : « Pas très bien, à l’image des pharmacies physiques. » Constatant que le chiffre d’affaires des cinq sites français les plus importants (Pharma-GDD.com, Lasante.net, Pharmashopi.com, Jevaismieuxmerci.fr et Universpharmacie.fr) stagne, voire régresse depuis 2018, il rappelle que celui du plus gros d’entre eux (Pharma-GDD) « ne dépasse pas les 6 millions d’euros quand celui du belge Newpharma est passé de 15-20 millions en 2014 à près de 100 millions en 2019 ». Jérôme Gobbesso, l’un des fondateurs et actuel directeur général de l’entreprise belge confirme d’ailleurs sa position de « leader français de la pharmacie on-line en termes de chiffre d’affaires ». Une situation que Cyril Tétart n’imagine pas voir évoluer si des mesures ne sont pas prises rapidement : « Dans l’état actuel des choses, nous ne luttons pas à armes égales et l’on ne peut qu’imaginer que dans un avenir plus ou moins proche, les gros sites étrangers finissent par nous manger complètement avec ce que cela suppose en termes de pertes de revenus fiscaux pour l’État. » D’après le président de l’Afpel, les raisons de cette asymétrie relèvent principalement d’une distorsion de concurrence entre les sites français et les sites étrangers liés à des problèmes de législation.

Des mesures et vite !

C’est pourquoi il considère comme urgent que « la réglementation européenne soit la même pour tout le monde », notamment sur les questions de la communication et de la publicité (voir encadré « Deux poids, deux mesures » ci-dessous) ainsi que sur celles des contraintes réglementaires en général : « Lorsque vous vous rendez sur une pharmacie en ligne française, le processus pour acheter un médicament OTC prend pas mal de temps puisqu’il requiert de la part du patient un nombre de clics important qui correspond aux différentes étapes de validation principalement liées aux impératifs de sécurité sanitaire. En revanche, il ne vous faudra pas beaucoup plus de trois clics pour pouvoir acheter 20 boîtes de Nurofen si vous optez pour une pharmacie en ligne allemande ou néerlandaise. Or, toutes les études montrent que chaque clic supplémentaire lors d’un processus d’achat sur Internet fait perdre à chaque fois des clients. » Hormis l’application de règles similaires à tous les acteurs du secteur au niveau européen, un probable assouplissement des règles auxquelles sont soumises les pharmacies en ligne françaises tel qu’annoncé par le Premier ministre pourra-t-il changer la donne ? Rien n’est moins sûr pour Cyril Tétart qui estime que « la possibilité offerte aux pharmacies de se regrouper ne servira probablement à rien ». D’après lui, « la gestion d’un site de vente en ligne de produits pharmaceutiques est compliquée et il semble illusoire de pouvoir dispatcher les différentes compétences nécessaires entre les différentes pharmacies qui formeront ces regroupements ». La possible révision de la réglementation, qui oblige aujourd’hui les pharmacies disposant d’un site de vente en ligne à préparer et à stocker les commandes dans un lieu à proximité immédiate de leur officine physique, ne suffira pas non plus à permettre de concurrencer les mastodontes étrangers. « J’étais optimiste il y a cinq ans mais maintenant je le suis beaucoup moins », confesse Cyril Tétart qui attend désormais « des décisions rapides ».